We wtorek dowiedzieliśmy się, że amerykańscy pracodawcy mają rekordową liczbę 11,5 miliona miejsc pracy Od marca. Jest to prawdopodobnie najwyraźniejszy znak, że gospodarka kwitnie, ponieważ zatrudnianie pracowników nie jest tanie, a większość pracodawców zrobi to tylko wtedy, gdy nie mają pracowników, aby nadążyć za popytem.

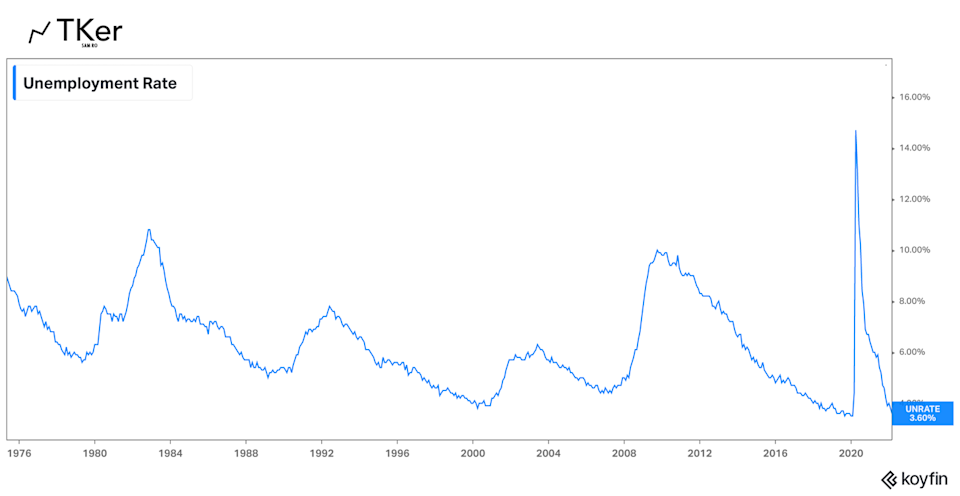

Obecnie bezrobotnych jest tylko 5,9 mln. Innymi słowy, jest około Dwa wakaty na każdego bezrobotnego. Niedopasowanie oznacza, że pracownicy mają wiele opcji, co oznacza, że mają dużą siłę nacisku, aby żądać wyższych wynagrodzeń. W rzeczy samej, Pracodawcy płacą w historycznym tempie.

Ale rosnący popyt, rekordowe możliwości pracy, wyższe zarobki… to wszystko zły?

Rezerwa Federalna Wielu pracowników w zawodzie ekonomistów nie opisuje tego szczerze. Ale to działa ich wiadomość.

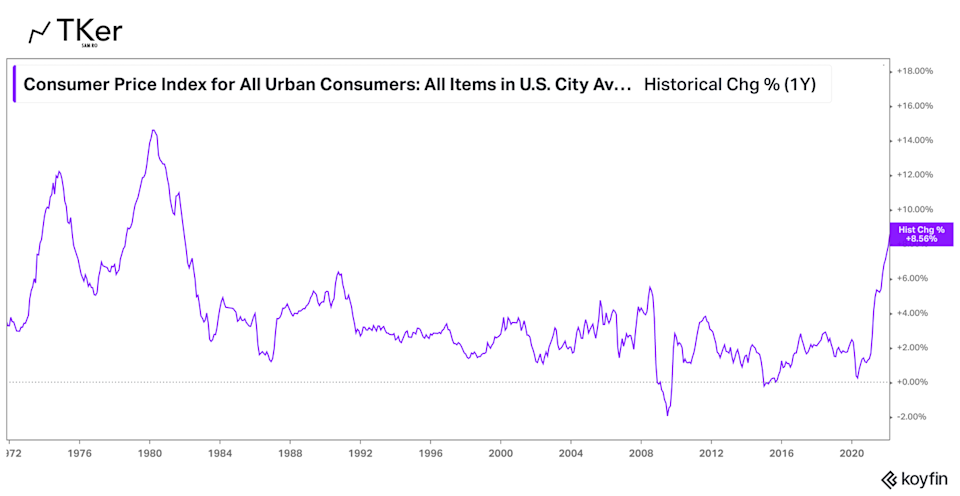

warunki gry: Popyt na towary i usługi znacznie przewyższył podaż,1 to zostało wysłane Inflacja do wysokich stawek kontraktowych. Wynika to częściowo z faktu, że wyższe płace oznaczają wyższe koszty dla firm, które wiele osób poniosło Podnoszenie cen w celu utrzymania rentowności. Jak na ironię, te wyższe zarobki pomogły w promocji Już dobre finanse dla konsumentówktórzy płacą chętnie, co zasadniczo umożliwia firmom podnoszenie cen.

Należy dodać, że ten rosnący popyt został wzmocniony przez tworzenie miejsc pracy (tj. zjawisko, w którym osoba przechodzi od zarabiania nic do zarabiania czegoś). W rzeczywistości Stany Zjednoczone stworzyły ogromny wolumen 2,1 mln miejsc pracy Jak dotąd w 2022 roku.

Biuro Statystyki Pracy ma miarę o nazwie Indeks Łączna tygodniowa płacaJest produktem pracy, płac i przepracowanych godzin. Jest to przybliżona wartość zastępcza całkowitej nominalnej zdolności wydatkowej siły roboczej. Wskaźnik ten wzrósł o 10% rok do roku w kwietniu i wzrósł o 9,5% od kwietnia 2021 r. Przed pandemią wynosił około 5%.

To połączenie wzrostu zatrudnienia i płac zaostrzyło problem inflacji.

Wydaje się więc, że najlepszym rozwiązaniem w tym momencie jest zaostrzenie monetarne Aby warunki finansowe stały się trudniejsze, co prowadzi do ochłodzenia popytu, co z kolei powinno złagodzić niektóre z tych utrzymujących się presji inflacyjnych.

Innymi słowy, Fed eliminuje niektóre dobre wieści z gospodarki, ponieważ te dobre wieści są w rzeczywistości złe.2

Fed podejmuje działania w celu ograniczenia „nadmiernego popytu” 🦅

w szeroko oczekiwany przesuń Rezerwa Federalna podniosła w środę krótkoterminowe stopy procentowe o 50 punktów bazowych do zakresu od 0,75% do 1,00%. Był to największy jednorazowy wzrost banku centralnego od maja 2000 r.

Co więcej, prezes Rezerwy Federalnej, Jerome Powell, wskazał na intencję Federalnego Komitetu Otwartego Rynku (Komitetu Rezerwy Federalnej, który ustala politykę monetarną), aby utrzymać podwyżki stóp procentowych w stałym tempie.

„Zakładając, że warunki gospodarcze i finansowe rozwijają się zgodnie z oczekiwaniami, w komisji panuje ogólne wrażenie, że dodatkowe podwyżki o 50 punktów bazowych powinny być na stole na kolejnych dwóch posiedzeniach” Powiedziała. „Naszym ogólnym celem jest wykorzystanie naszych narzędzi do obniżenia inflacji do naszego celu na poziomie 2%”.

Żeby było jasne, Fed nie próbuje zmusić gospodarki do recesji. Zamiast tego stara się, aby nadwyżka popytu – o czym świadczy obecność większej liczby miejsc pracy niż bezrobotnych – była bardziej zgodna z podażą.

„Istnieje duży nadmierny popyt” – powiedział Powell.

Obecnie istnieje Świetny wiatr ekonomicznyŁącznie z Nadmiar oszczędności konsumentów I Boom zamówień inwestycyjnychTo powinno napędzać wzrost gospodarczy przez miesiące, jeśli nie lata. W ten sposób gospodarka może uwolnić się od niektórych stłumionych presji popytu bez wchodzenia w recesję.

tutaj więcej Konferencja prasowa Powella Środa (z dodanymi powiązanymi linkami):

Sytuacja byłaby znacznie gorsza, gdyby oprócz braku nadmiernego popytu uszczupliły się finanse konsumenckie i komercyjne. Ale teraz tak nie jest.

Tak więc, podczas gdy Niektórzy ekonomiści mówią Ponieważ ryzyko recesji rośnie, większość z nich nie uważa tego za podstawowy scenariusz na najbliższą przyszłość.

Czy to zła wiadomość dla akcji? nie nessacary.

Kiedy Fed decyduje, że nadszedł czas na ochłodzenie gospodarki, robi to, próbując zaostrzyć warunki finansowe, co oznacza, że koszty finansowania rzeczy rosną. Ogólnie oznacza to połączenie wyższych stóp procentowych, niższych wycen giełdowych, silniejszego dolara i ostrzejszych standardów kredytowych.

Czy to oznacza, że akcje są skazane na spadek?

Cóż, jastrzębi Fed jest zdecydowanie zagrożeniem dla akcji. Ale nic nie jest pewne, jeśli chodzi o prognozowanie perspektyw cen akcji.

Przede wszystkim historia mówi Akcje zwykle rosną, gdy Fed zaostrza politykę pieniężną. Warto pamiętać, że Fed zacieśnia politykę pieniężną, gdy uważa, że gospodarka ma trochę rozpędu.

Jednak z pewnością niepokoi możliwość wyższych stóp procentowych. Większość ekspertów giełdowych, takich jak miliarder Warren Buffett, ogólnie zgadza się Wyższe stopy procentowe spadają do Opinietakich jak wskaźnik ceny do zarobków w następnym 12-miesięcznym (NTM).

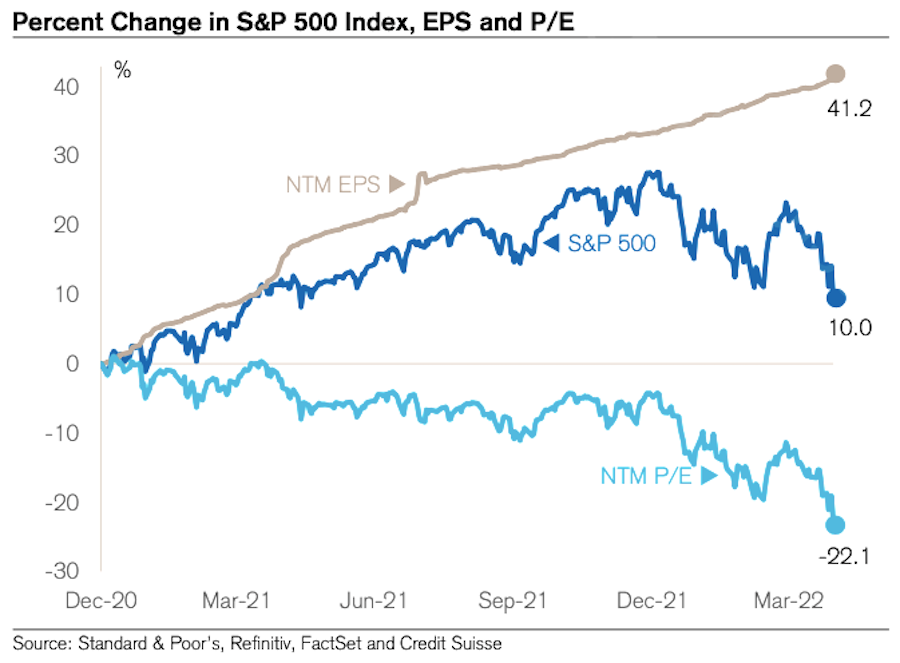

Ale kluczowym słowem są „wyceny”, a nie akcje. Ceny akcji nie muszą spadać do niższych wycen, dopóki rosną oczekiwania dotyczące zysków. I Oczekiwania zysku rosną. W rzeczywistości, Oceny spadały od miesięcy.

Wykres poniżej Jonathan Golub z Credit Suisse oddaje tę dynamikę. Jak widać, wskaźnik zysku/straty NTM od końca 2020 r. wykazuje tendencję spadkową. Jednak w tym okresie ceny akcji w większości rosły. Nawet po ostatniej korekcie rynkowej S&P 500 jest dziś wyższy niż wtedy, gdy wyceny zaczęły spadać. czemu? Bo zyski przez najbliższe 12 miesięcy w zasadzie wzrosną.

Żeby było jasne, nie ma gwarancji, że akcje nie będą dalej spadać ze swoich styczniowych maksimów. Z pewnością możliwe jest, że przyszły wzrost zysków stanie się ujemny, jeśli pogorszy się otoczenie biznesowe.

Ale na razie perspektywy zysków pozostają niezwykle odporne, co może stanowić pewne wsparcie dla cen akcji, które są obecnie testowane. Bardzo typowa wyprzedaż.3

Więcej od TKera:

widok z tyłu 🪞

📉📈📉📈 Akcje idą na marne: S&P 500 spadł tylko o 0,20% Aby zakończyć niesamowicie niestabilny tydzień. W środę S&P wzrósł o 2,99%, co było największym jednodniowym wzrostem indeksu Od 18 maja 2020 r.. Następnego dnia spadł o 3,56% w stosunku do indeksu Drugi najgorszy dzień w roku.

S&P jest obecnie w dół o 14,4% z maksimum z 4 stycznia, wynoszącego 4818. Aby uzyskać więcej informacji na temat zmienności rynku, przeczytaj To jest niesamowiteI To jest niesamowite I To jest niesamowite.

tworzenie miejsc pracy: Pracodawcy amerykańscy dodali w kwietniu 428 000 zdrowych miejsc pracy, według Dane BLS Wydany w piątek. To znacznie powyżej 380 000 miejsc pracy Ekonomiści przewidują. Stopa bezrobocia wyniosła 3,6%. Aby uzyskać więcej informacji o stanie rynku pracy, czytaj To jest niesamowite.

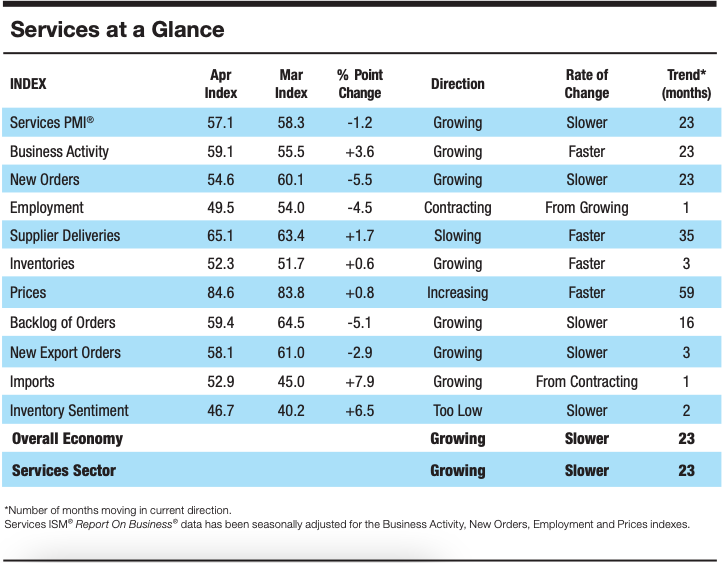

Wzrost aktywności usługowej chłodzi: Według danych ankietowych zebranych przez Instytut Zarządzania ZaopatrzeniemW kwietniu aktywność sektora usługowego uległa spowolnieniu. Od Anthony’ego Nevesa, przewodniczącego Komitetu Ankiet Biznesowych ISM w zakresie Usług: „W sektorze usług trwa wzrost, który rozwinął się w ciągu ostatnich 147 miesięcy z wyjątkiem dwóch. Nastąpił spadek wskaźnika złożonego, głównie ze względu na pulę ograniczonych zatrudnienie i spowolnienie wzrostu nowych zamówień. Nadal się rozwija. Jednak wysoka inflacja, ograniczenia mocy produkcyjnych i wyzwania logistyczne to wady, a wojna rosyjsko-ukraińska nadal wpływa na koszty materiałów, w szczególności paliw i chemikaliów.

w górę drogi 🛣

Nie ma teraz w gospodarce większej historii niż trend inflacji. Wszystkie oczy będą więc zwrócone na kwietniowy raport CPI, który zostanie opublikowany w środę rano. Ekonomiści szacują, że wskaźnik cen towarów i usług konsumpcyjnych wzrósł w ciągu miesiąca o 8,1% rok do roku, co oznaczałoby spowolnienie od 8,5% druku Marzec. Wyłączając ceny żywności i energii, szacuje się, że bazowy CPI wzrósł o 6,1%, w porównaniu z 6,5% w marcu.

Sprawdź poniższy kalendarz od Uwolnić się Z kilkoma znanymi nazwiskami ogłaszającymi w tym tygodniu swoje kwartalne wyniki finansowe.

1. Nie będziemy tu omawiać wszystkich niuansów związanych z łańcuchem dostaw (na przykład, jak braki siły roboczej w Stanach Zjednoczonych, przestoje w Chinach w związku z COVID oraz wojna na Ukrainie zakłócają produkcję i handel). Wiemy jednak, że problemy z łańcuchem dostaw nadal istnieją, o czym świadczą: ciągle powolny Terminy dostaw dostawcy.

2. Dla tych z was, którzy są nowicjuszami w TKer, napisałem trochę o tym, jak dobre wiadomości gospodarcze były „złymi” wiadomościami. Możesz o tym przeczytać więcej tutajI tutajI tutajI tutaj.

3. Inwestowanie w akcje nie jest łatwe. to znaczy Konieczność radzenia sobie z dużą zmiennością krótkoterminową podczas oczekiwania na te długoterminowe zyski. Każdy może spróbować mierzyć czas na rynku oraz kupować i sprzedawać w celu zminimalizowania tych krótkoterminowych strat. Ale oczywiście ryzyko omija te duże skoki, które pojawiają się w okresach zmienności, które mogą nieodwracalnie zaszkodzić długoterminowym zwrotom. (Czytaj więcej tutajI tutaj I tutaj.) Pamiętaj, że istnieje cała branża profesjonalistów, którzy chcą pokonać rynek. Niewielu jest w stanie osiągnąć lepsze wyniki w danym roku, a z tych, którzy to robią, Niewielu z nich jest w stanie kontynuować ten występ rok po roku.

Przeczytaj najnowsze wiadomości finansowe i biznesowe z Yahoo Finance

Śledź Yahoo Finance na ŚwiergotI FacebookI InstagramI FlipboardI LinkedInI youtube