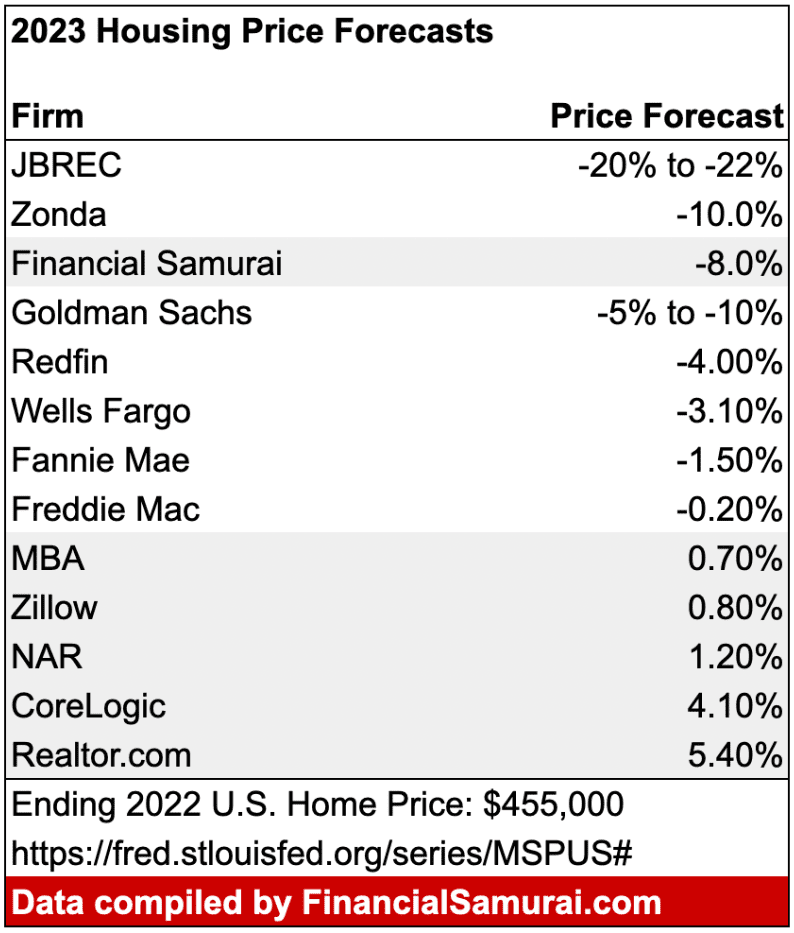

Prognozy cen mieszkań na 2023 rok z różnych instytucji wahają się od -22% do +5,4%. Nie ma zgody co do kierunku, w jakim pójdą ceny domów. Jednak tendencja jest w dół.

Pojawia się również kwestia prognozowania krajowej mediany ceny domu oraz ceny na lokalnym rynku mieszkaniowym. Chociaż dbamy o krajowe prognozy średnich cen domów, robimy to Wiele więcej O naszych perspektywach dla lokalnego rynku mieszkaniowego.

Jako tło przewidziałem średnią cenę sprzedaży w USA na o 8% do 10% w 2022 r. Moje szacunki były mniej optymistyczne niż większość firm prognozujących wzrost cen o 12%-18%.

Mediana ceny domu w czwartym kwartale 2021 roku wyniosła 423 600 USD. Najnowsze dostępne dane cenowe, trzeci kwartał 2022 r., pokazują medianę ceny domu na poziomie 454 900 USD, co oznacza wzrost o 7,4%. Dane o cenach mieszkań za IV kwartał 2022 roku zostaną opublikowane w I kwartale 2023 roku.

Prognozy cen mieszkań na 2023 rok

Spójrz na prognozy cen mieszkań na 2023 r. opracowane przez niektóre popularne organizacje zajmujące się nieruchomościami lub organizacje związane z nieruchomościami. Są wszędzie!

Wszystkie prognozy cen domów mogą z czasem ulec zmianie wraz ze zmianą punktów danych i warunków. Na bieżąco będę aktualizować zmiany.

Najbardziej niedźwiedzie prognozy mieszkaniowe na 2023 r

John Burns Real Estate Consultants (JBREC): -20% do -22%

Zonda: -10%

Goldman Sachs: -5% do -10%

Czerwonopłetwy: -4%

Najbardziej bycza prognoza cen domów na 2023 rok

Pośrednik w obrocie nieruchomościami: +5,4%

RdzeńLogiki: +4,1%

Krajowe Stowarzyszenie Pośredników w Obrocie Nieruchomościami: +1,2%

Najnudniejsza prognoza cen domów na 2023 rok

Fannie Mae: -1,5%

Freddie Mac: -0,2%

MBA: +0,7%

Żółty: +0,8%

Moje przemyślenia na temat ekstremalnych prognoz cen domów

Jeśli chodzi o prognozowanie, dobrze jest najpierw spojrzeć na końce ogona. Pomaga w widzeniu Kto ma urojenia i czy masz jakieś martwe punkty.

wezwanie w dół

Uwielbiam pracę John Burns Real Estate Consulting (JBREC). Są jednak bardzo pesymistyczni i przewidują spadek cen domów o 20% do -22% w 2023 r. Spadek mediany cen domów o 20% obniży krajową medianę cen domów do około 364 000 USD.

Spadek cen o 20% do 22% może oznaczać większy spadek niż podczas światowego kryzysu finansowego. Mediana cen domów spadła z 257 000 USD w pierwszym kwartale 2007 r. do 208 400 USD w pierwszym kwartale 2009 r., czyli -18,9%. Co więcej, krajowa średnia cena domu spadła o 18,9% dopiero po dwóch latach.

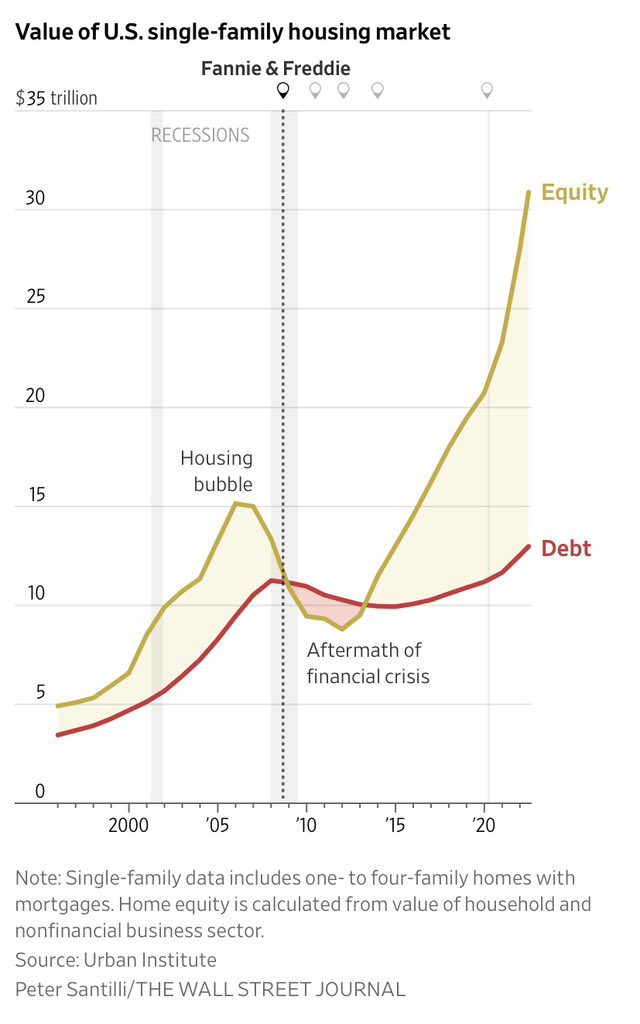

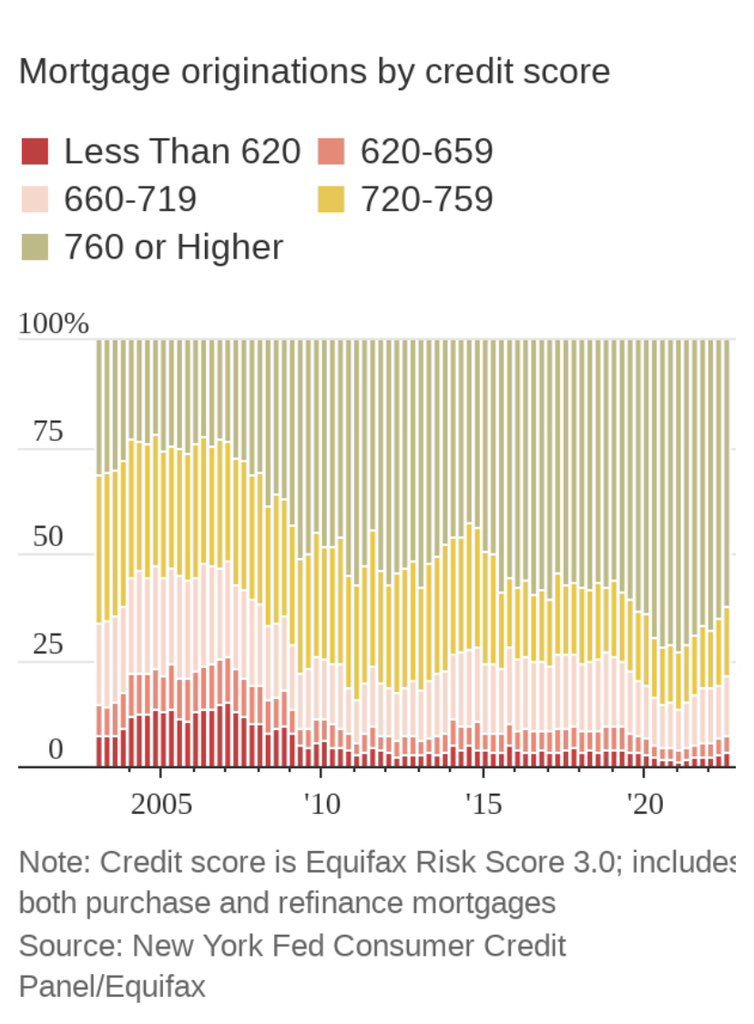

Jest mało prawdopodobne, aby krajowa średnia cena domu spadła bardziej niż podczas światowego kryzysu finansowego połowa czasu. Standardy kredytowe są znacznie wyższe niż przed kryzysem z 2008 r. Tymczasem zdecydowana większość właścicieli domów ma oprocentowanie kredytów hipotecznych poniżej 5%.

Jeśli powiemy, że ta dekoniunktura na rynku mieszkaniowym jest o 30% gorsza niż w latach 2007-2009, to doszlibyśmy do spadku cen mieszkań o -5,7%.

Więcej na plus

Z drugiej strony, jest prognoza ceny mieszkań +5,4% przez Realtor dot com. Realtor dot com to strona internetowa, która pomaga znaleźć agenta nieruchomości do kupna lub sprzedaży domu. Pośrednik w obrocie nieruchomościami płaci opłaty za polecenie od zamkniętych transakcji. mocniejszy Rynek mieszkaniowytym więcej biznesów wygeneruje firma dot com.

To nie przypadek, że CoreLogic (+4,1%), National Association of Realtors (+1,2%), Mortgage Bankers Association (+0,7%) i Zillow (+0,8%) szukają wyższych median cen domów w roku 2023. Obawiam się, że cierpią z powodu uprzedzeń biznesowych.

Przy prawdopodobnej recesji Fed w 2023 r. i wzroście średnich oprocentowania kredytów hipotecznych, Myślę, że każda prognoza wskazująca na wzrost cen mieszkań w 2023 roku jest błędna. Ceny mieszkań pozostają w tyle, nie prowadzą.

Moja prognoza cen mieszkań na 2023 rok

Przy poziomie przekonania wynoszącym 75% spodziewam się, że mediana ceny domu w 2023 r. spadnie o 8% do 419 000 USD. Zakładam, że mediana ceny domu zakończy się w 2022 roku na poziomie 455 000 USD na podstawie danych St. Louis Federal Bank.

Powody obejmują:

- Globalna recesja do końca 2023 r

- Fed nalega na podniesienie ostatecznej stopy procentowej do 5% – 5,125%, mimo że inflacja wyraźnie spada i schodzi rok poniżej 2%

- Wyższa stopa wolna od ryzyka sprawia, że inwestowanie w bardziej ryzykowne aktywa jest mniej atrakcyjne

8% spadek cen domów jest rozczarowujący dla właścicieli. Jednak nieruchomości przewyższyły S&P 500 o ponad 25% w 2022 r. Dawanie 8% nie jest złe, zwłaszcza jeśli Kupiona odpowiedzialność Albo masz niewielki kredyt hipoteczny lub nie masz go wcale.

Powody, dla których nie spodziewam się spadku cen mieszkań o więcej niż 8% to:

- Stałe oprocentowanie 30-letnich kredytów hipotecznych powinno spaść o 2% – 3% od szczytowego poziomu 7% do połowy 2023 r. 4% – 5% Stałe oprocentowanie 30-letnich kredytów hipotecznych powinno przywrócić popyt.

- Rynek skarbowy przestał słuchać Fed. Rentowność 10-letnich obligacji nie zmieniła się po tym, jak Fed podniósł stopy procentowe o kolejne 50 punktów bazowych 14 grudnia 2022 r. Ogromne odbicie powrotne Pomiędzy 10-letnimi a 3-miesięcznymi obligacjami skarbowymi Fed twierdzi, że popełnia błąd. Oprocentowanie kredytów hipotecznych dla osób fizycznych jest w dużej mierze wyceniane na podstawie rentowności 10-letnich obligacji.

- Konsumenci nadal mają „nadmiar” oszczędności dzięki ogromnym wydatkom stymulacyjnym w 2020 i 2021 r.

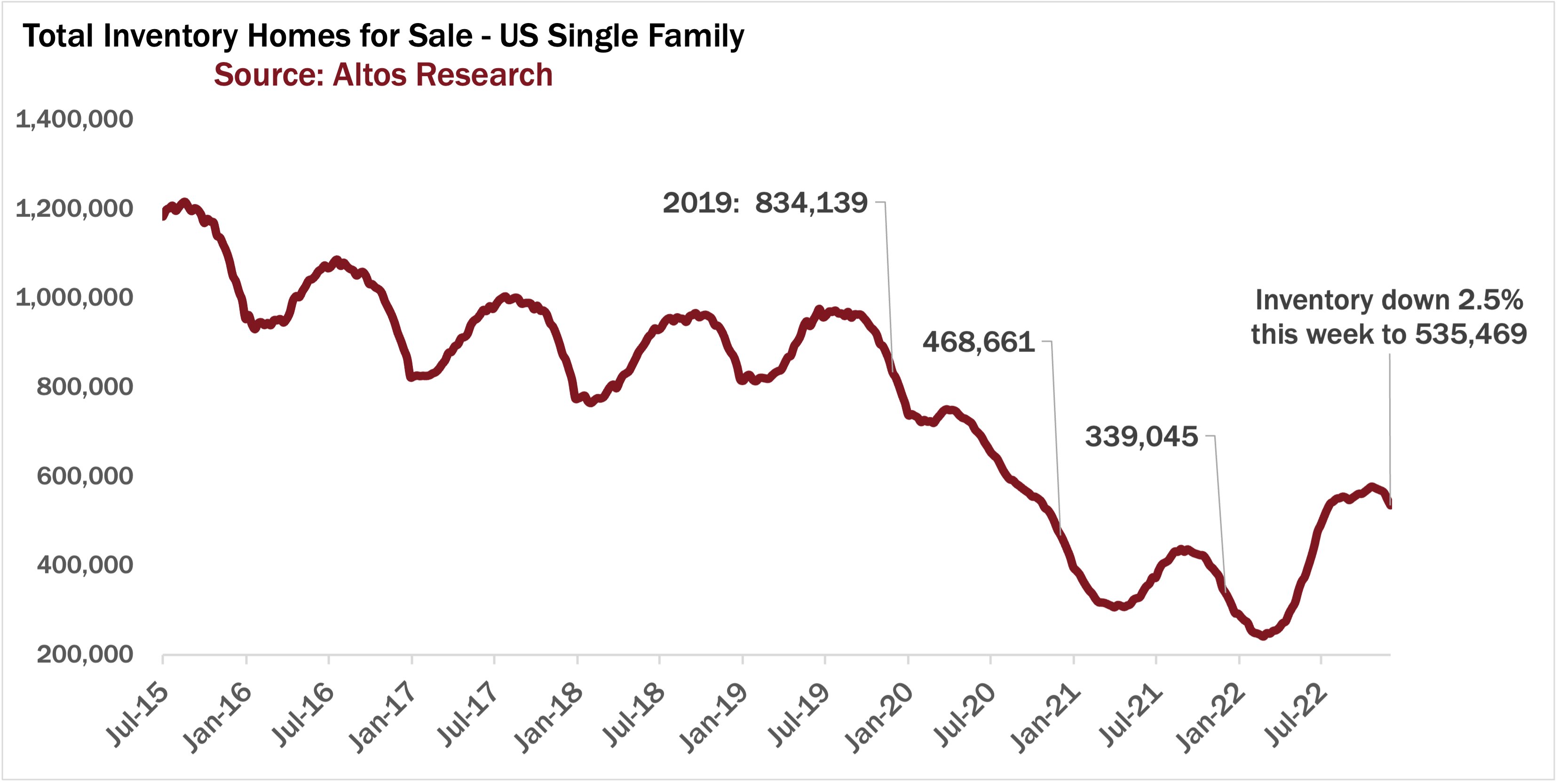

- Mieszkań nadal będzie brakować. Zdecydowana większość właścicieli domów ma 30-letnie oprocentowanie kredytów hipotecznych o stałym oprocentowaniu poniżej 5%. Dlatego nie ma potrzeby sprzedawać większości.

- Ciągłe przesuwanie się kapitału w kierunku i od aktywów realnych będzie Śmieszne aktywa finansowe Jak akcje, kryptowaluty i wszystko inne, co nie przynosi odsetek.

- Średnia ocena kredytowa dla nowych kredytobiorców hipotecznych wynosi ponad 720.

- Istnieje ogromna ilość domów, które zostały zbudowane przez lata. Ceny domów musiałyby spaść o ponad 40%, aby taki sam odsetek domów został zalany jak w 2008 roku.

Ryzyko spadkowe dla mojej negatywnej prognozy cen domów: przygnębienie

Jedną z największych niewiadomych jest to, ile nowych mieszkań pojawi się na rynku podczas tradycyjnie mocnego sezonu wiosennego. Jeśli jest wielu zdesperowanych sprzedawców, ceny domów mogą spaść o ponad 8%.

Masz również niekonwencjonalne scenariusze, w których cena domu jest zbyt wysoka i stają się „starymi rybami”. Możesz również spotkać wysoce zmotywowanych sprzedawców przechodzących przez rozwód. Krótka sprzedaż może zrujnować wartość dziesiątek pobliskich domów.

Innym poważnym zagrożeniem dla mojej negatywnej prognozy cen domów jest to, że Fed jest bardziej agresywny. Mimo że rynek skarbowy przestał wierzyć Fedowi, stopa procentowa funduszy federalnych na poziomie 5,125% wywrze presję na kredytobiorców konsumenckich. Wszystko, od oprocentowania kart kredytowych po oprocentowanie kredytów samochodowych, wzrośnie.

Mniejszość uciążliwych kredytobiorców może wyrządzić szkodę większości z dobrymi finansami. Nawet podczas światowego kryzysu finansowego Jakieś elity Decydują się przestać spłacać kredyty hipoteczne, mimo że mają na to pieniądze.

Łatwo zauważyć spadki cen o ponad 8% na lokalnym rynku mieszkaniowym, zwłaszcza jeśli rynek mieszkaniowy wykazuje największe wzrosty w 2020 i 2021 r. Ceny w Boise i Austin mogą z łatwością spaść o 20% w stosunku do najwyższych poziomów, zanim osiągną dno, jeśli Fed był nadal agresywny.

Największe ryzyko w górę dla mojej negatywnej prognozy cen domów: ukryte bogactwo

Być może nie doceniam płynnego bogactwa potencjalnych nabywców zachować tajemnicę. Co więcej, mogę nie doceniać, ile popytu powróci na rynek mieszkaniowy, jeśli oprocentowanie kredytów hipotecznych spadnie o 2–3% w 2023 r.

Osobiście mam dużo gotówki i Krótkoterminowe obligacje skarbowe. Tak samo wszyscy moi przyjaciele. Mam wrażenie, że wielu czytelników „Financial Samurai” również ma spore zasoby gotówki.

Jeśli tak wielu z nas szuka ofert mieszkaniowych w 2023 r., czy ceny mieszkań naprawdę spadną o oczekiwane 8%? Może nie.

Jeśli chodzi o ceny domów, ceny mają tendencję do szybszego podnoszenia stawek niż spadania FOM nieruchomości. W związku z tym kupujący mogą mieć tylko półroczne okno na skorzystanie ze znacznych obniżek cen.

Popyt na kredyty hipoteczne jest bardzo wrażliwy nawet na wysokie stopy procentowe

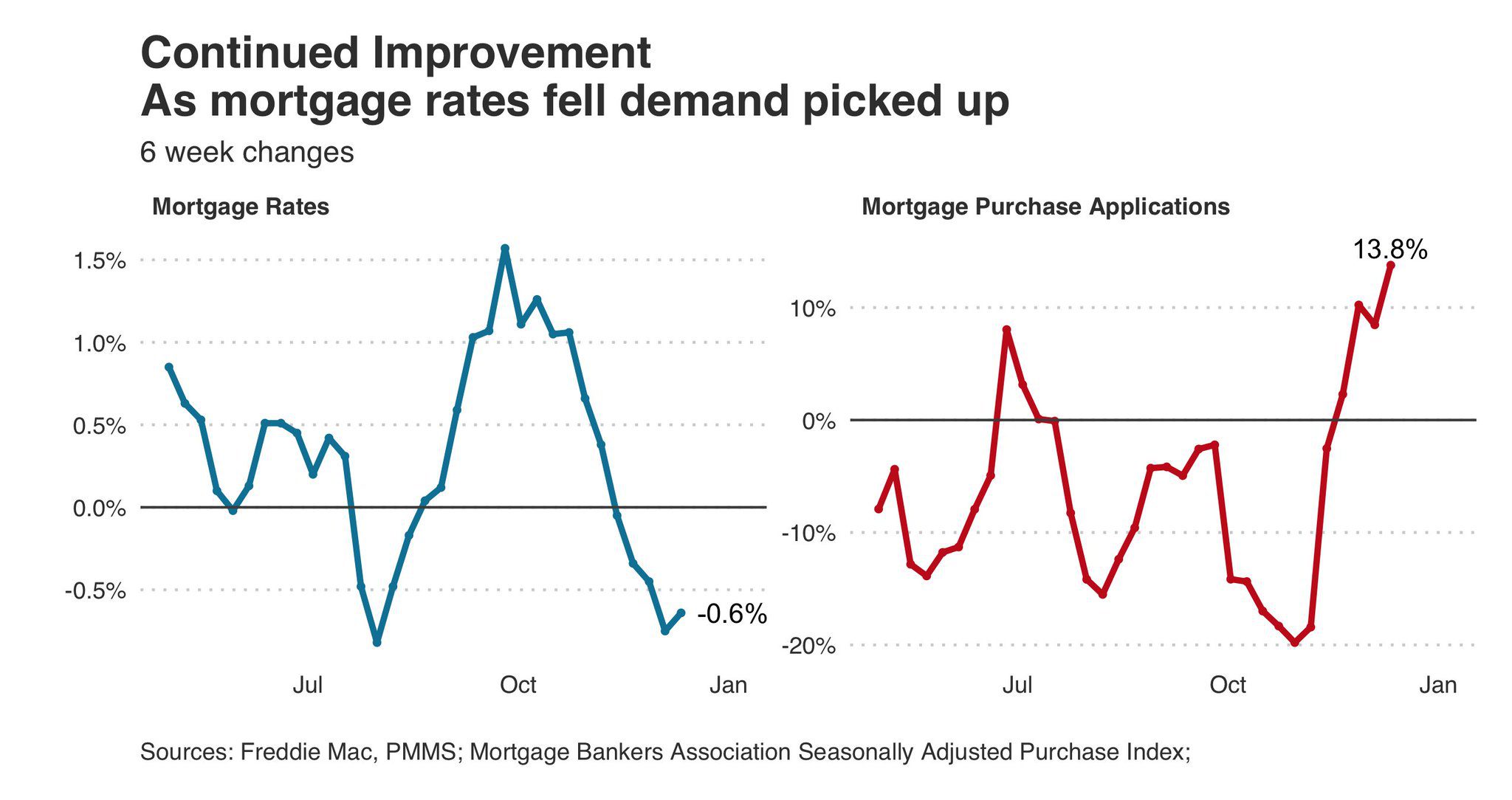

Spójrz na poniższy wykres. Pokazuje wzrost liczby wniosków o kredyt hipoteczny, ponieważ 30-letnia średnia stała stopa procentowa spadła z 7,1% w październiku 2022 r. do 6,3% w połowie grudnia 2022 r. Nadal jest o 6,3% wyższa niż w zeszłym roku. Jednak wnioski o zakup kredytów hipotecznych nadal rosły o 13,8%. To niesamowite podczas powolnych zimowych miesięcy.

Jeśli więc oprocentowanie kredytów hipotecznych spadnie do 4%-5% do połowy 2023 r., możemy zaobserwować ponad 25% wzrost zamówień na zakup kredytów hipotecznych. Im dłuższy okres bezczynności w transakcjach dotyczących nieruchomości, tym większy stłumiony popyt.

Zawsze będą okazje

Nieruchomości nadal są moje Preferowana klasa aktywów do budowania bogactwa do większości ludzi.

Nawet gdyby wszystkie moje zasoby spadły średnio o 10% w 2023 r., nie przejmowałbym się tym, ponieważ nie miałbym na to ochoty. Będę nadal wychowywał moją rodzinę w naszym kraju podstawowa rezydencja. Następnie będę nadal zbierać dochody z wynajmu, aby pomóc w opłaceniu naszego stylu życia.

Aktywa, które zapewniają zarówno dochód, jak i użyteczność, to najlepszy rodzaj klasy aktywów do posiadania. Ale, Ból głowy najemcyA kwestie utrzymania i podatków od nieruchomości mogą dotknąć nawet najbardziej cierpliwych inwestorów w nieruchomości. W efekcie dywersyfikacja inwestycji kapitałowych, Nieruchomość prywatnaNaprawdę zalecane są obligacje i alternatywy, które zapewniają dochód pasywny.

Jeśli chcesz kupić nieruchomość w 2023 roku, będzie wiele okazji, aby to zrobić po bardziej przystępnych cenach. Połączenie spadków cen domów i oprocentowania kredytów hipotecznych sprawi, że nieruchomości staną się bardziej atrakcyjne niż wcześniej połowa 2023 r. bądź cierpliwy.

Kiedy ten czas nadejdzie, mam nadzieję, że nikt nie wystąpi przeciwko mnie. Możliwość zakupu mojego obecnego na zawsze w domu Po rozpoczęciu blokad 18 marca 2020 r. Było idealnie. Gdybym miał do czynienia z konkurencją, z łatwością zapłaciłbym 4% więcej.

Pytania i sugestie czytelników

Czytelnicy, jakie są Wasze prognozy dotyczące cen domów na 2023 rok i dlaczego? Planujesz szukać okazji w 2023 roku? Co sprawia, że sprzedajesz swoją nieruchomość w 2023 roku?

Jeśli chcesz inwestować w nieruchomości w bardziej chirurgiczny sposób, zajrzyj zbiórka pieniędzy. Właśnie odbyłem godzinną rozmowę z Benem Millerem, dyrektorem generalnym Fundrise. Jej fundusz dochodów generuje zwrot w wysokości 8%+. Co więcej, Fundrise wykorzystuje swoje istniejące fundusze do wyszukiwania trudnych transakcji ze stopami zwrotu między 12 a 14%. Nasze poglądy na temat cen domów na rok 2023 są bardzo podobne.

Aby uzyskać bardziej rygorystyczne treści dotyczące finansów osobistych, dołącz do ponad 55 000 innych osób i zasubskrybuj Bezpłatny biuletyn finansowy samurajów i Posty za pośrednictwem poczty elektronicznej. Financial Samurai to jedna z największych niezależnych witryn poświęconych finansom osobistym, która powstała w 2009 roku.