Rosnąca liczba handlowców, naukowców i ekspertów rynku obligacji obawia się, że rynek obligacji skarbowych USA o wartości 24 bilionów dolarów może popaść w kryzys, ponieważ Rezerwa Federalna rozpoczęła w tym miesiącu „ilościowe zaostrzenie” w stanie wysokiej gotowości.

W sytuacji, gdy Fed podwaja tempo, w jakim jego obligacje „zrolują” swój bilans we wrześniu, niektórzy bankierzy i inwestorzy instytucjonalni obawiają się, że już zmniejszająca się płynność na rynku skarbowym może przygotować grunt pod katastrofę gospodarczą – lub, w skrócie, ma wiele innych wad.

Na rogach Wall Street niektórzy wskazywali na te zagrożenia. Szczególnie ostre ostrzeżenie zostało wydane na początku tego miesiąca, kiedy Bank of America BAC powiedział:

Strateg stóp procentowych Ralph Axel ostrzegał klientów banków, że „niska płynność i odporność rynku skarbowego stanowią dziś jedno z największych zagrożeń dla globalnej stabilności finansowej, być może gorsze niż bańka mieszkaniowa z lat 2004-2007”.

Jak zwykły rynek skarbowy może stać się punktem zerowym dla kolejnego kryzysu finansowego? Cóż, Skarby Państwa odgrywają ważną rolę w międzynarodowym systemie finansowym, a ich dochody stanowią punkt odniesienia dla bilionów dolarów pożyczek, w tym większości kredytów hipotecznych.

Globalna rentowność 10-letnich obligacji skarbowych TMUBMUSD10Y,

Jest uważany za „stopę wolną od ryzyka”, która określa poziom odniesienia, względem którego wycenia się wiele innych aktywów – w tym akcje.

Ale ogromne i nieprzewidywalne ruchy rentowności obligacji skarbowych nie są jedynym problemem: ponieważ same obligacje są wykorzystywane jako zabezpieczenie dla banków poszukujących krótkoterminowego finansowania na „rynku repo” (często określanym jako „bijące serce” amerykańskiego systemu finansowego). ) możliwe jest, że jeśli rynek skarbowy znów się zatrzyma – prawie tak jak w niedawnej przeszłości – różne kanały kredytowe, w tym pożyczki korporacyjne, domowe i rządowe, „zatrzymają się”, napisał Axle.

Bez masowej eksplozji słaba płynność ma wiele innych wad dla inwestorów, uczestników rynku i rządu federalnego, w tym wyższe koszty kredytu, zwiększona zmienność aktywów i – w jednym szczególnie ekstremalnym przykładzie – możliwość niewypłacalności rządu federalnego jeśli nowo wystawione aukcje Skarbu Państwa przestaną działać prawidłowo.

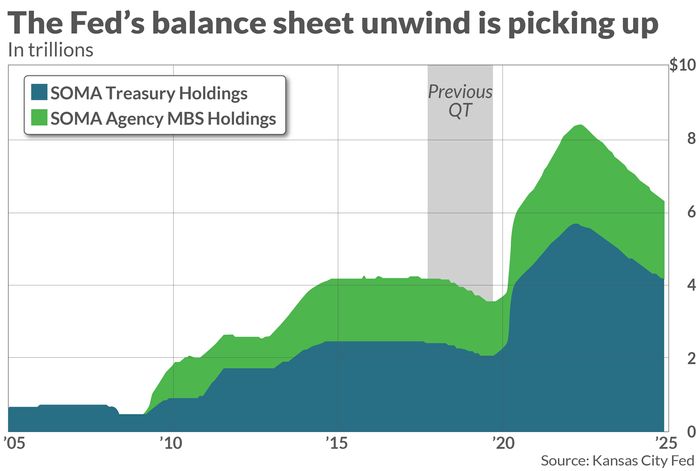

Zmniejszająca się płynność była problemem, odkąd Fed zaczął pozwalać na zmniejszenie swojego ogromnego bilansu wynoszącego około 9 bilionów dolarów w czerwcu. Ale w tym miesiącu ten podział przyspieszy do 95 miliardów dolarów miesięcznie – w bezprecedensowym tempie, według dwóch ekonomistów z Kansas City, którzy opublikowali artykuł na temat tych zagrożeń na początku tego roku.

Nieobsługiwany

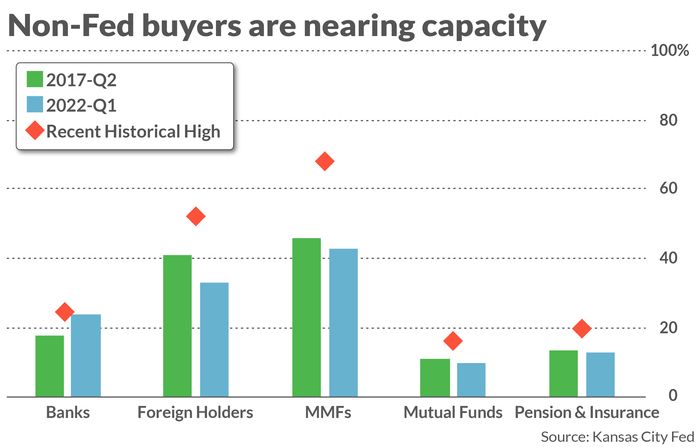

Według ekonomistów z Fed z Kansas City, Rajdeepa Sengupty i Lee Smitha, inni uczestnicy rynku, którzy w przeciwnym razie mogliby pomóc zrównoważyć mniej aktywny Fed, są już na poziomie lub prawie osiągnęli stan posiadania Skarbu Państwa.

Nieobsługiwany

Może to pogorszyć słabą płynność, chyba że pojawi się inna klasa nabywców – czyniąc obecny okres zacieśniania polityki przez Fed znacznie bardziej chaotyczny niż poprzedni epizod, który miał miejsce w latach 2017-2019.

„To jest Qt [quantitative tightening] „Odcinek mógłby rozegrać się zupełnie inaczej i prawdopodobnie nie byłby tak spokojny i pogodny, jak rozpoczął się poprzedni odcinek” – powiedział Smith podczas wywiadu telefonicznego z MarketWatch.

„Ponieważ przestrzeń bilansowa dla banków jest mniejsza niż w 2017 r., jest prawdopodobne, że inni uczestnicy rynku będą musieli wkroczyć” – powiedział Sengupta podczas wezwania.

Sengupta i Smith powiedzieli, że w pewnym momencie wyższe zwroty powinny przyciągnąć nowych nabywców. Ale trudno powiedzieć, jak bardzo potrzebny jest wzrost rentowności, zanim to nastąpi – chociaż Fed się wycofał, wydaje się, że rynek się dowie.

Płynność jest teraz bardzo zła

Płynność rynku skarbowego z pewnością była od jakiegoś czasu słaba, a w grę wchodził szereg czynników, nawet gdy Fed nadal zbierał miliardy dolarów długu publicznego miesięcznie, co przestało robić dopiero w marcu.

Od tego czasu handlowcy obligacji zauważyli niezwykle wysoką zmienność na rynku, który jest zwykle uważany za bardziej spokojny.

W lipcu zespół strategów ds. stóp procentowych w Barclays Park,

Omów symptomy słabego rynku skarbowego w raporcie przygotowanym dla klientów banków.

Obejmują one szersze rozpiętości między podażą a popytem. Spread to kwota, którą brokerzy i dealerzy pobierają za ułatwienie transakcji. Według ekonomistów i naukowców małe spready są zwykle kojarzone z bardziej płynnymi rynkami i na odwrót.

Jednak szersze spready nie są jedynym symptomem: wolumen drastycznie spadł od połowy zeszłego roku, powiedział zespół Barclays, ponieważ spekulanci i handlowcy coraz częściej zwracają się do rynków kontraktów terminowych na obligacje skarbowe w celu zawierania krótkoterminowych transakcji. Według danych Barclays całkowity średni nominalny wolumen obrotu skarbu spadł z około 3,5 biliona dolarów co cztery tygodnie na początku 2022 roku do nieco ponad 2 biliona dolarów.

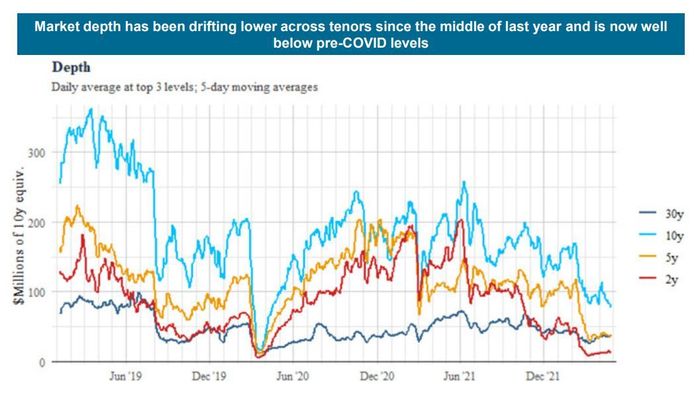

Jednocześnie głębokość rynku — wartość obligacji oferowanych przez dealerów i brokerów w dolarach — uległa drastycznemu pogorszeniu od połowy zeszłego roku. Zespół Barclays zilustrował ten trend na poniższym wykresie.

Źródło: Barclays

Inne miary płynności na rynku obligacji potwierdzają ten trend. Na przykład indeks ICE Bank of America Merrill Lynch MOVE, popularna miara zmienności implikowanej rynku obligacji, przekroczyła w środę 120, co wskazuje, że inwestorzy opcji przygotowują się do większej liczby aukcji na rynku skarbowym. Ta metryka jest podobna do indeksu zmienności CBOE lub „VIX”, „skali strachu” Wall Street, która mierzy oczekiwaną zmienność na rynkach akcji.

Indeks MOVE osiągnął w czerwcu prawie 160, nie daleko od szczytu 160,3 z 2020 roku z 9 marca tego roku, najwyższego od czasu kryzysu finansowego.

Bloomberg utrzymuje również wskaźnik płynności w amerykańskich rządowych papierach wartościowych z terminem zapadalności dłuższym niż jeden rok. Indeks rośnie, gdy skarby handlują od swojej „wartości godziwej”, co zwykle ma miejsce, gdy warunki płynności ulegają pogorszeniu.

W środę osiągnął prawie 2,7, blisko najwyższego poziomu od ponad dekady, jeśli wykluczyć wiosnę 2020 roku.

Spadek płynności miał największy wpływ na długość krótkiego końca krzywej Skarbu Państwa – ponieważ krótkoterminowe Skarby są zwykle bardziej podatne na podwyżki stóp procentowych przez Rezerwę Federalną, a także zmiany oczekiwań inflacyjnych.

Ponadto, Skarby „poza długim okresem”, termin używany do opisania wszystkich, z wyjątkiem najnowszych, emisji Skarbu Państwa w każdym okresie, ucierpiały bardziej niż ich „niekontrolowane” odpowiedniki.

Z powodu tej słabej płynności inwestorzy i menedżerowie portfela powiedzieli MarketWatch, że muszą być bardziej ostrożni przy wielkości i czasie swoich transakcji, gdy wzrasta zmienność rynku.

„Płynność jest obecnie bardzo słaba” – powiedział John Luke Tyner, menedżer portfela w Aptus Capital Advisors.

W ostatnich miesiącach mieliśmy cztery lub pięć dni, w których przez dwa lata Ministerstwo Skarbu przeniosło się ponad 20 [basis points] W dzień. To zdecydowanie otwiera oczy”.

Tyner pracował wcześniej w korporacyjnym biurze o stałym dochodzie w Duncan-Williams Inc. Zajmuje się analizą i handlem produktami o stałym dochodzie zaraz po ukończeniu Uniwersytetu w Memphis.

Znaczenie bycia pytającym

Dług skarbowy jest globalnym aktywem rezerwowym – tak jak dolar amerykański jest walutą rezerwową. Oznacza to, że zagraniczne banki centralne są w dużej mierze własnością i potrzebują dostępu do dolarów, aby ułatwić handel międzynarodowy.

Aby zapewnić utrzymanie tej pozycji przez obligacje skarbowe, uczestnicy rynku muszą być w stanie handlować nimi szybko, łatwo i niedrogo, napisał ekonomista Fed Michael Fleming w artykule z 2001 r. „Pomiar płynności rynku skarbowego”.

Fleming, który nadal pracuje w Rezerwie Federalnej, nie odpowiedział na prośbę o komentarz. Ale stratedzy stóp procentowych w JP Morgan Chase & Co. JPM,

Credit Suisse CS,

A TD Securities powiedział MarketWatch, że utrzymanie dużej płynności jest dziś równie ważne – jeśli nie bardziej.

Status rezerw skarbowych daje rządowi USA niezliczone korzyści, w tym możliwość stosunkowo taniego finansowania dużych deficytów.

Co on może zrobić?

Kiedy wiosną 2020 r. chaos wstrząsnął światowymi rynkami, rynek skarbowy nie był pozbawiony reperkusji.

Jak wspomniała Grupa Robocza G30 ds. Płynności Rynku Skarbowego w raporcie zalecającym metody poprawy wyników rynku skarbowego, reperkusje były zaskakująco bliskie doprowadzenia do zastoju na globalnych rynkach kredytowych.

Podczas gdy brokerzy wycofywali płynność w obawie przed obciążeniem stratami, rynek skarbowy widział ogromne ruchy, które wydawały się nie mieć sensu. Rentowności obligacji skarbowych o podobnych terminach zapadalności są teraz całkowicie niezniszczalne.

Między 9 a 18 marca marże podaży i popytu eksplodowały, a liczba „niepowodzeń” w handlu – które mają miejsce, gdy zaksięgowana transakcja kończy się niepowodzeniem, ponieważ jeden z kontrahentów nie ma pieniędzy lub aktywów – wzrosła prawie trzykrotnie w stosunku do normalnej stopy.

Fed w końcu przyszedł na ratunek, ale uczestnicy rynku zostali powiadomieni, a G-30 postanowiło zbadać, jak uniknąć powtórki tych zawirowań na rynku.

Komitet, któremu przewodniczył były sekretarz skarbu i prezes nowojorskiego Fed Timothy Geithner, opublikował w zeszłym roku swój raport, który zawierał zestaw zaleceń mających na celu zwiększenie odporności rynku skarbowego w czasach napięć. Przedstawiciel G-30 nie był w stanie udostępnić żadnego z autorów do komentowania, gdy skontaktował się z MarketWatch.

Zalecenia obejmowały stworzenie globalnego rozliczenia dla wszystkich transakcji skarbowych i repo, wprowadzenie regulacyjnych cięć do regulacyjnych wskaźników dźwigni, aby umożliwić inwestorom przechowywanie większej liczby obligacji w swoich księgach, oraz stworzenie trwałych odkupów w Rezerwie Federalnej.

Chociaż większość zaleceń zawartych w raporcie nie została jeszcze wdrożona, Fed już w lipcu 2021 r. ustanowił stałe obiekty repo dla krajowych i zagranicznych handlowców. Komisja Papierów Wartościowych i Giełd podejmuje kroki w kierunku autoryzacji bardziej centralnego rozliczania.

Jednak w aktualizacji statusu opublikowanej na początku tego roku grupa robocza stwierdziła, że udogodnienia Fedu nie zaszły wystarczająco daleko.

W środę Komisja Papierów Wartościowych i Giełd przygotowuje się do ogłoszenia, że zaproponuje zasady, które pomogą zreformować i zdezynfekować transakcje skarbowe, w tym zapewnić centralną likwidację większej liczby transakcji skarbowych, zgodnie z zaleceniami G-30, podał MarketWatch.

Jak zauważyła grupa G-30, przewodniczący SEC Gary Gensler wyraził poparcie dla rozszerzenia scentralizowanych rozliczeń skarbowych, co pomogłoby poprawić płynność w czasach stresu, pomagając zapewnić terminowe rozliczanie wszystkich transakcji bez żadnych problemów.

Jeśli jednak organy regulacyjne wydają się być zadowolone, jeśli chodzi o radzenie sobie z tymi zagrożeniami, prawdopodobnie wynika to z ich oczekiwania, że jeśli coś pójdzie nie tak, Rezerwa Federalna może po prostu przyjść z pomocą, jak to miało miejsce w przeszłości.

Ale Axel z Bank of America uważa, że to założenie jest mylące.

„Nie jest strukturalnie rozsądne, aby dług publiczny USA stał się coraz bardziej zależny od federalnego luzowania ilościowego. Fed jest pożyczkodawcą ostatniej instancji dla systemu bankowego, a nie rządu federalnego” – napisał Axel.

– Vivian Lu Chen przyczyniła się do powstania raportu