Według najnowszych danych całkowite zadłużenie gospodarstw domowych wzrosło o 16 miliardów dolarów w drugim kwartale 2023 roku Kwartalny raport o zadłużeniu i kredytach gospodarstw domowych Z Banku Rezerw Federalnych w Nowym Jorku Centrum danych mikroekonomicznych. Odzwierciedla to niewielki wzrost z pierwszego kwartału. Salda kart kredytowych odnotowały największy wzrost ze wszystkich rodzajów zadłużenia – 45 miliardów dolarów – i obecnie wynoszą 1,03 biliona dolarów, przekraczając 1 bilion dolarów w wartościach nominalnych po raz pierwszy w historii sieci. Po gwałtownym spadku w pierwszym roku pandemii, salda kart kredytowych odnotowały siedem kwartałów wzrostu rok do roku. W drugim kwartale 2023 r. odnotowano szybki wzrost o 16,2% w porównaniu z rokiem poprzednim, co stanowi kontynuację tego silnego trendu. W miarę jak salda kart kredytowych rosną do historycznych maksimów, przyglądamy się, jak będą ewoluować pożyczki i spłaty, korzystając z Banku Rezerw Federalnych w Nowym Jorku Panel Kredytu Konsumenckiego (CCP), który opiera się na anonimowych danych raportu kredytowego Equifax.

Wydanie karty kredytowej

Karty kredytowe są najbardziej rozpowszechnioną formą zadłużenia gospodarstw domowych i nadal są bardziej rozpowszechnione. Należy pamiętać, że obecnie otwartych jest o 70 mln kont kart kredytowych więcej niż w 2019 r., przed pandemią. Co więcej, około 69 procent Amerykanów miało konto z kartą kredytową w drugim kwartale 2023 roku, w porównaniu z 65 procentami w grudniu 2019 roku i zaledwie 59 procentami w grudniu 2013 roku. od tego czasu są dość wysokie.

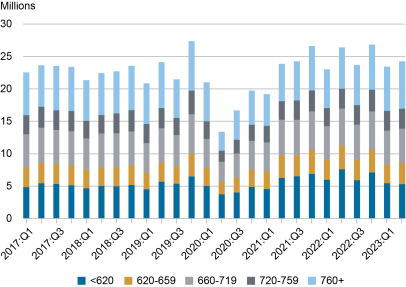

Na poniższym wykresie przedstawiamy otwieranie nowych rachunków kart kredytowych w podziale na ocenę kredytową kredytobiorców. Wydawanie kart kredytowych było ogólnie dość płaskie, średnio około 23 milionów wydań kart kredytowych na kwartał w latach 2017-2019. Początek pandemii spowodował gwałtowny spadek wydawania nowych kart kredytowych – w drugim kwartale 2020 r. wydano zaledwie 13 milionów kart. Jednak do drugiego kwartału 2021 r. akcja kredytowa powróciła we wszystkich grupach ratingowych.

Kredytobiorcy subprime odnotowali wzrost wydawania kart w 2021 i 2022 r., chociaż wydaje się, że zmniejszyło się to w pierwszej połowie 2023 r. Z kolei wydawanie kart rozszerzyło się na kredytobiorców o najwyższych wynikach kredytowych – tych z ponad 760 – w pierwszej połowie 2023 r. To względne zaostrzenie jest zgodne z innymi raportami: Lipiec 2023 Badanie opinii Senior Loan Bureau na temat praktyk kredytowych banków (SLOOS) Zaostrzenie standardów dla wszystkich standardów kredytów konsumenckich, czerwiec 2023 r Ankieta dotycząca dostępu do kredytów SCE Wykazała ona wzrost wskaźników odrzucania wniosków kredytowych, zwłaszcza wśród osób o niskiej punktacji kredytowej.

Wydanie karty kredytowej zgodnie z punktami kredytowymi

Opóźnienie karty kredytowej

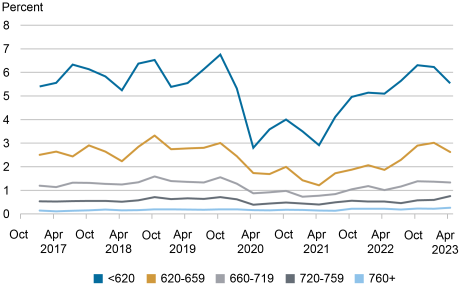

W lutym pisaliśmy o wzroście wskaźników niewypłacalności i planach dalszego monitorowania sytuacji. Wskaźniki zaległości wróciły do poziomów sprzed pandemii. Na poniższym wykresie klasyfikujemy konwersje prowadzące do niewykonania zobowiązania według oceny kredytowej pożyczkobiorcy. Obraz ten jest spójny z powrotem do trendów sprzed COVID po okresie wyjątkowo niskich wskaźników niewypłacalności w czasie pandemii, kiedy wyrozumiałość, wzrost dochodów i możliwości konsumpcji były ograniczone, co oznaczało, że kredytobiorcy byli w lepszej sytuacji na spłatę swoich długów. Ostatnie dwa kwartały wydają się wykazywać pewną stabilizację. Należy zauważyć, że stawki te różnią się od stawki przejściowej obliczonej w Raport kwartalny Ponieważ nie są sformatowane i wykorzystują bardziej szczegółowe dane.

Zrezygnowano z poziomu wskaźników opóźnień w płatnościach

Przejdź do opóźnienia płatności wynoszącego 30 dni lub więcej

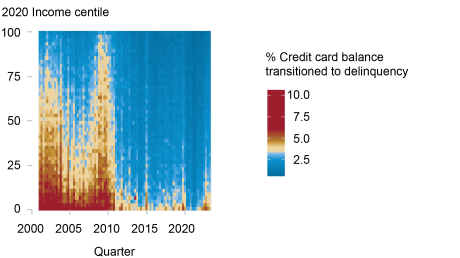

Wreszcie, rozważamy spłatę zadłużenia według dochodu, aby ustalić, czy statystyki zbiorcze mogą maskować wyzwania gospodarcze nieodłącznie związane ze społecznościami o niskich dochodach. Łączymy pożyczkobiorców, używając ich średniego dochodu brutto skorygowanego kodem pocztowym jako wskaźnika dochodu, korzystając z danych z IRS (dochód z kodu pocztowego). Na poniższym schemacie mapy termicznej przedstawiamy zaległości z tytułu kart kredytowych zagregowane według dochodu z kodu pocztowego, pokazane na osi y, z procentem zaległości oznaczonym kolorem. Tutaj po raz pierwszy widzimy, że obszary o niższych dochodach miały historycznie wyższe wskaźniki zaległości, podczas gdy obszary o wyższych dochodach zazwyczaj mają lepsze wyniki w zakresie zadłużenia. Ale przed Wielkim Kryzysem Finansowym zaległości w płatnościach kartą kredytową były bardziej rozpowszechnione, nawet w obszarach o wysokich dochodach, a nawet wzrosły w latach 2008-2010. Teraz jednak, po krótkim okresie wyjątkowo niskich zaległości w latach 2020-22, powróciły. stawki płatności wróciły do normy na poziomie sprzed pandemii, nawet na obszarach o niskich dochodach.

Opóźniona karta kredytowa według dochodu zip

Pomimo wielu przeciwności, z jakimi borykali się amerykańscy konsumenci w ciągu ostatniego roku – rosnące stopy procentowe, presja inflacyjna po pandemii, niedawne upadki banków – istnieje niewiele dowodów na powszechne problemy finansowe konsumentów. Jak dotąd amerykańscy konsumenci przetrwali trudności gospodarcze okresu pandemii i postpandemii. Jednak rosnące salda mogą stanowić wyzwanie dla niektórych kredytobiorców, a wznowienie spłat kredytów studenckich tej jesieni może spowodować dodatkowy stres finansowy dla wielu kredytobiorców. Jak dotąd jednak kredyty gospodarstw domowych wykazują pewne wczesne oznaki stabilizacji stanu sprzed pandemii, aczkolwiek przy wyższych saldach nominalnych.

Andrzeja F. Huggotta Jest tymczasowym dyrektorem ds. badań i przewodniczącym Grupy ds. Badań i Statystyki w Banku Rezerw Federalnych w Nowym Jorku.

Donghun Lee Konsultant ds. badań ekonomicznych w badaniach zachowań konsumenckich w Grupie ds. Badań i Statystyki Banku Rezerw Federalnych w Nowym Jorku.

Daniela Mangruma Jest ekonomistą ds. badań w dziedzinie badań nad słusznym wzrostem w Grupie ds. Badań i Statystyki Banku Rezerw Federalnych w Nowym Jorku.

Joela Scully’ego Jest regionalnym dyrektorem ekonomicznym w Grupie Badań i Statystyki Banku Rezerwy Federalnej w Nowym Jorku.

Wilberta van der Klawe Konsultant ds. badań ekonomicznych ds. badań nad rodziną i polityką publiczną w Grupie Badań i Statystyki Banku Rezerw Federalnych w Nowym Jorku.

Jak zacytować ten post:

Andrew Huot, Donghoon Lee, Daniel Mangrum, Joel Scully i Wilbert van der Klawe, „Rynki kart kredytowych powracają do normalnego zatrzymania po pandemii”, Bank Rezerw Federalnych w Nowym Jorku Ekonomia ulicy Wolności8 sierpnia 2023, https://libertystreeteconomics.newyorkfed.org/2023/08/credit-card-markets-head-back-to-normal-after-pandemic-pause/.

Zastrzeżenie

Opinie wyrażone w tej publikacji są opiniami autora (autorów) i niekoniecznie odzwierciedlają stanowisko Banku Rezerwy Federalnej w Nowym Jorku lub Systemu Rezerwy Federalnej. Odpowiedzialność za wszelkie błędy lub pominięcia ponosi autor (autorzy).